Con motivo de la Campaña de la Renta del ejercicio 2023, Mupiti ha elaborado este resumen como soporte de ayuda en el que se especifica el tratamiento fiscal de las aportaciones que realizas a Mupiti y cómo declararlas.

El tratamiento fiscal de las aportaciones a Mupiti difiere según el tipo de seguro al que se efectúan. Por ello, el primer paso a la hora de declarar las cantidades aportadas a Mupiti que pueden dar lugar a reducción, será necesario identificar el tipo de aportación y quién la realiza.

A continuación, os mostramos cómo y dónde se introduce la información relativa a las aportaciones, teniendo en cuenta los diferentes supuestos:

- Las cantidades satisfechas por trabajadores por cuenta ajena o socios trabajadores, que puedan dar derecho a reduccion, y las aportaciones a planes de previsión asegurados.

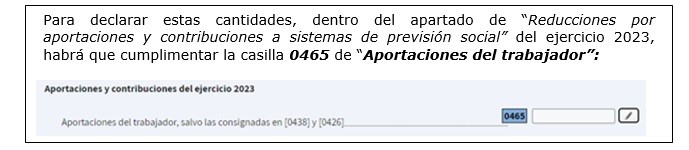

Si se trata de cuotas abonadas por el trabajador por cuenta ajena a los seguros contratados con Mupiti (“PS Cuenta Ajena” y seguros de riesgo), al igual que si son aportaciones al “PPA” de Mupiti, habrá que dirigirse al capítulo de las “Reducciones de la Base Imponible” del propio modelo de declaración.

Es importante tener en cuenta que estas cuantías no podrán superar el límite máximo aplicable en el Régimen General, fijado para el año 2023 en la menor de las cantidades siguientes:

- 1.500 euros anuales

- El 30% de la suma de los rendimientos netos del trabajo y de actividades económicas percibidos individualmente en el ejercicio.

El límite es el mismo para todas las edades y es conjunto para todas las aportaciones que se efectúen a otros seguros o planes de pensiones con idéntico tratamiento fiscal en otras entidades.

- Las cantidades satisfechas por trabajadores por cuenta propia o autónomos, empresarios individuales o profesionales, que puedan dar derecho a reducción.

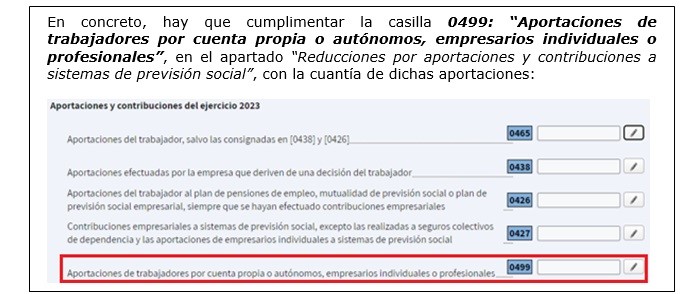

Si son aportaciones efectuadas a Mupiti por profesional o trabajador por cuenta propia o autónomo, tendrán que declararse en una casilla especifica en el capítulo propio de “Reducciones de la Base Imponible”.

En este punto es importante destacar una de las novedades que incorpora la normativa tributaria, con efectos desde el 1 de enero de 2023, y que afecta al límite de reducción.

En particular, el límite general de reducción de 1.500€ anuales que se indica en el apartado anterior, se puede incrementar en 4.250€; es decir, el límite total por este tipo de aportaciones sería de 5.750€ (artículo 52.1. 2º LIRPF).

- Cantidades satisfechas al seguro «Mupiti Profesional».

Las cuotas satisfechas al seguro “Mupiti Profesional”, en tanto que es el instrumento para optar por Mupiti como alternativa al Régimen Especial de Trabajadores por Cuenta Propia o Autónomos (RETA), tienen la consideración fiscal de gasto deducible de la actividad, de acuerdo con el artículo 30.2 de la LIRPF. Por tanto, a efectos de determinar el rendimiento neto de la actividad económica, las cuantías abonadas se podrán deducir con el límite de la cuota máxima por contingencias comunes que esté establecida en cada ejercicio económico.

Para el 2023, este límite es de 15.266,72€ anuales (importe no aplicable en Navarra).

Ahora bien, puede ocurrir que el importe de las aportaciones exceda del límite máximo anual deducible para el ejercicio declarado. En ese caso, el exceso podrá ser objeto de reducción en la base imponible del IRPF sin superar el límite legalmente dispuesto a los efectos (art. 52 LIRPF).

Es decir, si las cuantías aportadas a este seguro en el año 2023 superan los 15.266,72€, podrán reducirse de la base imponible hasta un máximo de 5.750€.

Esperamos que esta información te sea de utilidad y pueda facilitarte el cumplimiento de tus obligaciones tributarias. De cualquier forma, quedamos a tu entera disposición para cualquier aclaración o consulta que necesites en el teléfono 91.399.31.55.